(一)国际贸易进口类融资产品

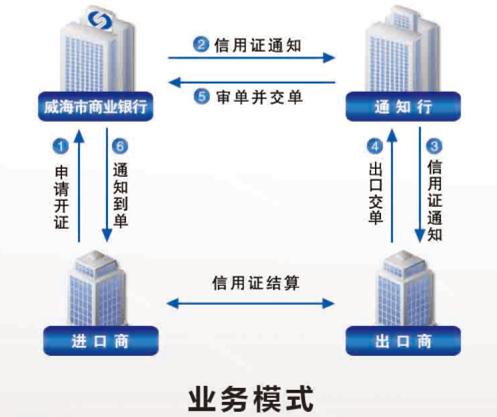

1. 授信开证

◎ 产品定义

客户在我行取得贸易融资额度或单笔授信后,在额度或授信范围内,开证银行(我行)根据客户的申请向受益人开出的,保证其在收到信用证规定的单据后向受益人付款或承兑远期付款责任的一种有条件的银行支付承诺。

◎ 产品优势

(1)将银行信用引入贸易谈判,改善谈判地位;

(2)帮助争取较低的购买价格或较长的付款期限;

(3)解决双方交易初期彼此互不信任的问题;

(4)减少资金占用;

(5)改善现金流量。

◎ 适用客户

(1)进出口双方希望对彼此的行为进行一定约定以提升贸易的可信度。

(2)进口商处于卖方市场,且出口商坚持使用信用证方式进行结算。

(3)进出口双方流动资金不充裕,有使用贸易融资的打算。

◎ 费率说明

占用授信额度,开证金额的1.5‰,最低300元,效期三个月以上每三个月加收0.5‰风险金,全额保证金者不加收。

2. 进口押汇

◎ 产品定义

信用证/托收项下的进口押汇是指信用证/托收项下到单并经审核无误后,以该信用证/托收项下代表货权的单据为质押,并同时提供必要的抵押/质押或其他担保,由我行先行代为对外付款。

◎ 产品优势

(1)解决客户资金周转的困难,改善经营;

(2)客户取得单据,及时报关和提货,减少存放货物的仓储费;

(3)避免或减少不能及时提货而遭受的损失;

(4)可提前还款。

◎ 适用客户

所进口货物需要一定加工、生产或销售周期的企业,或临时周转困难的进口企业。

◎ 费率说明

人民币按综合授信批复利率执行,外币参照市场利率LIBOR加点。

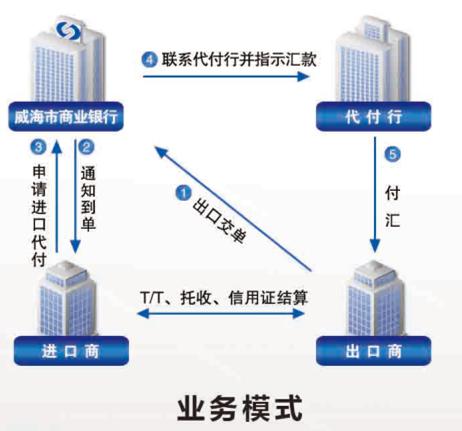

3. 进口代付

◎ 产品定义

进口代付业务是指客户通过我行以汇款、托收或信用证结算情况下,如因资金周转关系,无法及时对外付款,我行根据与代付银行(境内、境外金融机构)签订的进口代付业务合作协议,指示合作银行代为付款,客户在约定还款日归还代付本息及费用的短期融资产品。

◎ 产品优势

(1)专款专用,仅用于履行信用证、进口代收或T/T项下的对外付款;

(2)系短期融资,期限一般不超过90天,通常不可提前还款。

◎ 适用客户

所进口货物需要一定加工、生产或销售周期的企业,或临时周转困难的进口企业。

◎ 费率说明

外币参照市场利率LIBOR加点。

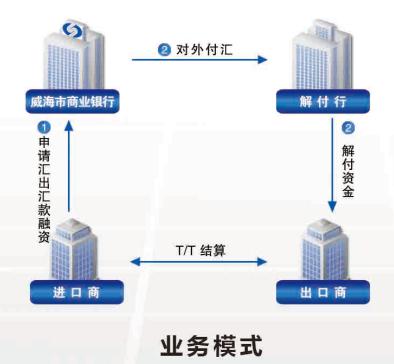

4. 汇出汇款融资

◎ 产品定义

汇出汇款融资是指在T/T结算方式下,银行根据进口商的申请、并凭其提供的有效凭证和商业单据先行对外支付、从而向进口商提供的短期资金融通。

◎ 产品优势

(1)方式灵活,可以预付,可以货到后付款;

(2)手续简便,可以根据合同、发票、报关单任意一样付款。

◎ 适用客户

(1)长期固定合作关系的客户。

(2)常规、标准货物,无需检验的原料物资。

◎ 费率说明

人民币按综合授信批复利率执行,外币参照市场利率LIBOR加点。

(二)国际贸易出口类融资产品

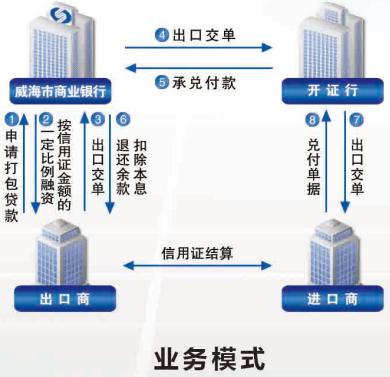

1. 出口押汇

◎ 产品定义

出口押汇是指客户以信用证/托收项下完备单据向我行交单议付,在开证行/代收行付款之前,我行按票面金额一定比例为客户提供的资金融通业务。

◎ 产品优势

(1)客户提前得到偿付,加快资金周转速度;

(2)提前收汇,并有效规避汇率风险;

(3)信用证/托收项下单据相符押汇可以减少对客户授信额度的占用。

◎ 适用客户

(1)出口商流动资金有限,依靠快速的资金周转开展业务。

(2)收款前遇到临时资金周转困难。

(3)收款前遇到的新的投资机会,且预期收益率高于押汇利率。

◎ 费率说明

外币参照市场利率LIBOR加点。

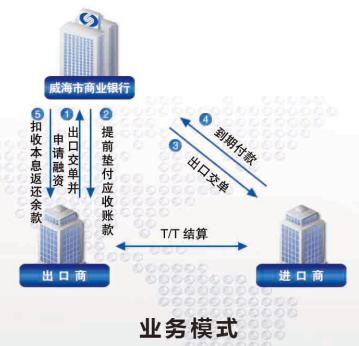

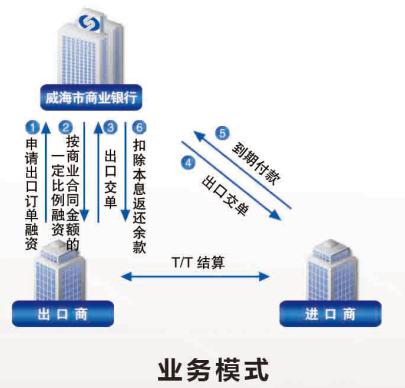

2. 出口商业发票融资

◎ 产品定义

出口商业发票融资业务是指在T/T项下,出口商将现在或将来的基于出口商与进口商订立的出口销售合同项下产生的应收账款转让给我行,由我行为其提供贸易融资、应收账款催收、销售分户账管理等服务。

◎ 产品优势

(1)减少企业资金占用,缩短资金回笼速度,加快资金周转速度;

(2)单据要求少,手续简便审批快。

◎ 适用客户

(1)非信用证结算方式的赊销贸易。

(2)固定客户、资金回笼时间长的生产、加工企业。

◎ 费率说明

人民币按综合授信批复利率执行、外币参照市场利率LIBOR加点。

3. 打包贷款

◎ 产品定义

打包贷款是指我行凭借客户提供的境内外银行开来的有效信用证正本为出口依据,在货物出运前向客户提供的用于信用证项下货物的采购、生产和流通的专项贷款。

◎ 产品优势

(1)有利于客户按期履行合同,出运交货;

(2)解决客户短期资金需求,减少资金占压,扩大贸易机会;

(3)交单后可以出口押汇款项提前偿还打包贷款。

◎ 适用客户

出口商流动资金紧缺,而国外进口商不同意预付货款,但同意开立信用证。

◎ 费率说明

按照综合授信批复的利率执行,含软条款的信用证适当上浮利率。

4. 出口订单融资

◎ 产品定义

出口订单融资业务是指,为支持贸易项下卖方备货出运,应卖方的申请,根据其提交的贸易合同或出口订单而向其提供的用于出口订单项下货物采购、生产和装运的专项贸易融资。

◎ 产品优势

(1)解决前期资金问题,减少自有资金占用,顺利完成订单合同。

(2)大幅提高企业接收订单的能力。

◎ 适用客户

(1)非信用证结算方式的国际贸易。

(2)资金有限,依靠快速的资金周转开展业务。

◎ 费率说明

人民币按综合授信批复利率执行,外币参照市场利率LIBOR加点。

(三)其他产品

1.国内信用证

◎ 产品定义

国内信用证是国内商品交易的一种结算方式,是指我行依照买方企业的申请开出的、凭符合信用证要求的单据进行支付的付款承诺。

◎ 产品优势

(1)用我行的信用为客户提供付款保证;

(2)广泛的融资渠道帮客户解决资金周转需求;

(3)保证金低,减少客户的资金占用;

(4)开证及融资手续简便、快捷。

◎ 适用客户

以人民币结算进行国内商品交易的企业。

◎ 费率说明

开证金额的1.5‰,最低300元。效期三个月以上者每三个月加收0.5‰风险金,收足全额保证金者除外。

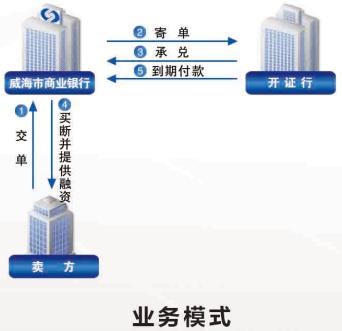

2.国内证福费廷

◎ 产品定义

国内信用证福费廷是指我行应受益人申请,对受益人提交的国内信用证及其项下款项,扣除买断期利息后进行买断的业务。

◎ 产品优势

(1)终局性融资便利;

(2)流程简化。

◎ 适用客户

(1)申请人需在我行开有人民币账户且信用记录良好;

(2)开证行在我行同业授信额度名单内;

(3)以远期贸易方式结算,且应收账款已经开证行承兑的客户。

◎ 费率说明

按照同档次人民币贷款利率收取。

3.外币保函

◎ 产品定义

保函是指银行应客户的申请而开立的有担保性质的书面承诺文件,一旦申请人未按其与受益人签订的约定偿还债务或履行约定义务时,由银行履行担保责任。

4.外汇贷款

◎ 产品定义

外汇贷款是指威海银行以外币为计算单位向企(事)业法人或国家规定可以作为借款人的其他组织发放的贷款。

◎ 产品优势

具有贷款期限短、手续简便、周转性较强的特点。

◎ 适用客户

国家工商行政管理机关(或主管机关)核准登记、已办理年检、实行独立核算,具有进出口经营权的中外资企业

◎ 费率说明

按授信额度批复的利率执行。

鲁公网安备37100202000180号

鲁公网安备37100202000180号